Przykłady otwartej bankowości

Otwarta bankowość jest jednym z elementów rynku finansowego zaprezentowanych przez dyrektywę PSD2.[1] Open banking pozwala na podpięcie do konta w jednym banku rachunków prowadzonych w innych bankach. Dzięki dostępowi do różnych produktów finansowych z jednego miejsca zyskujesz szereg korzyści.

Dostęp do rachunków w jednym miejscu

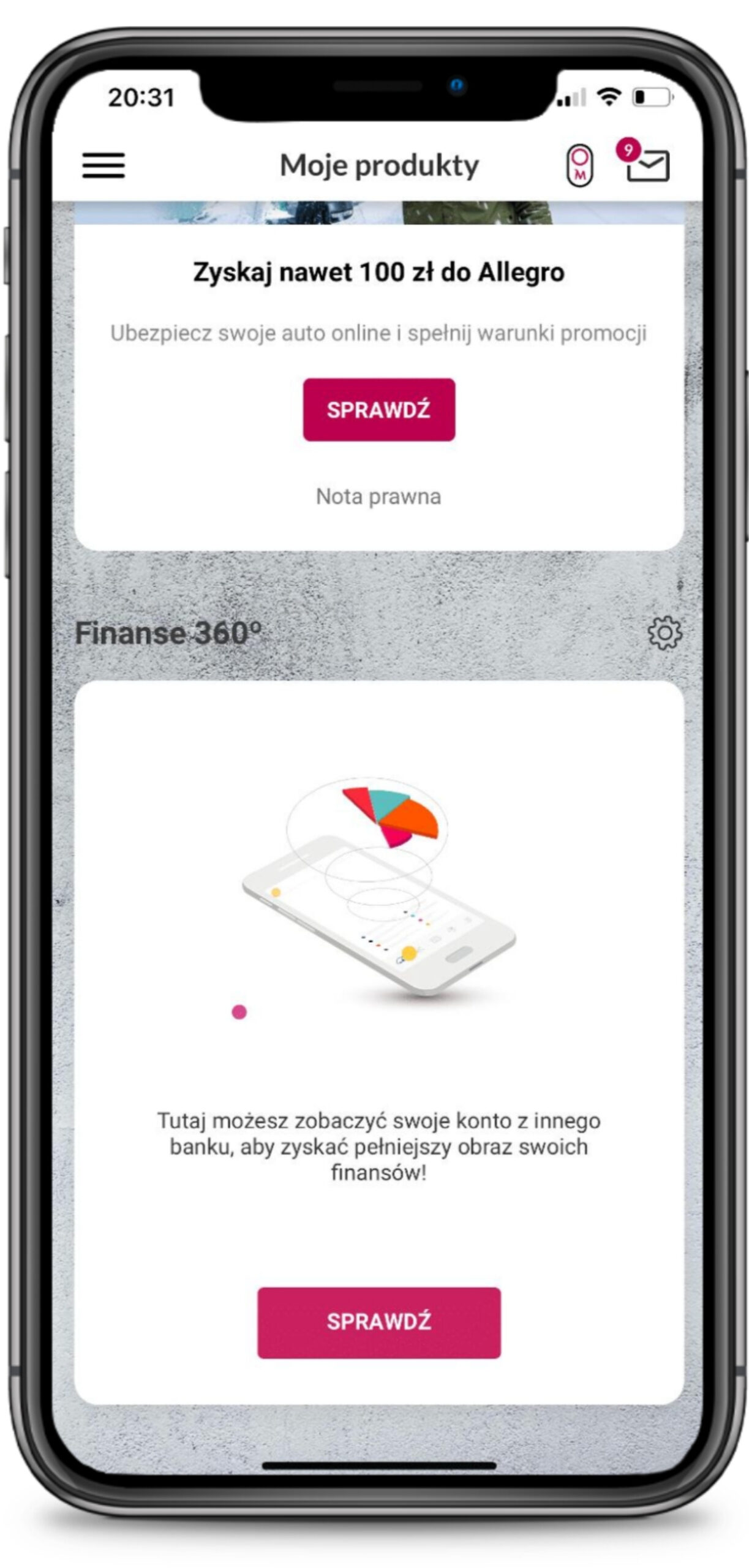

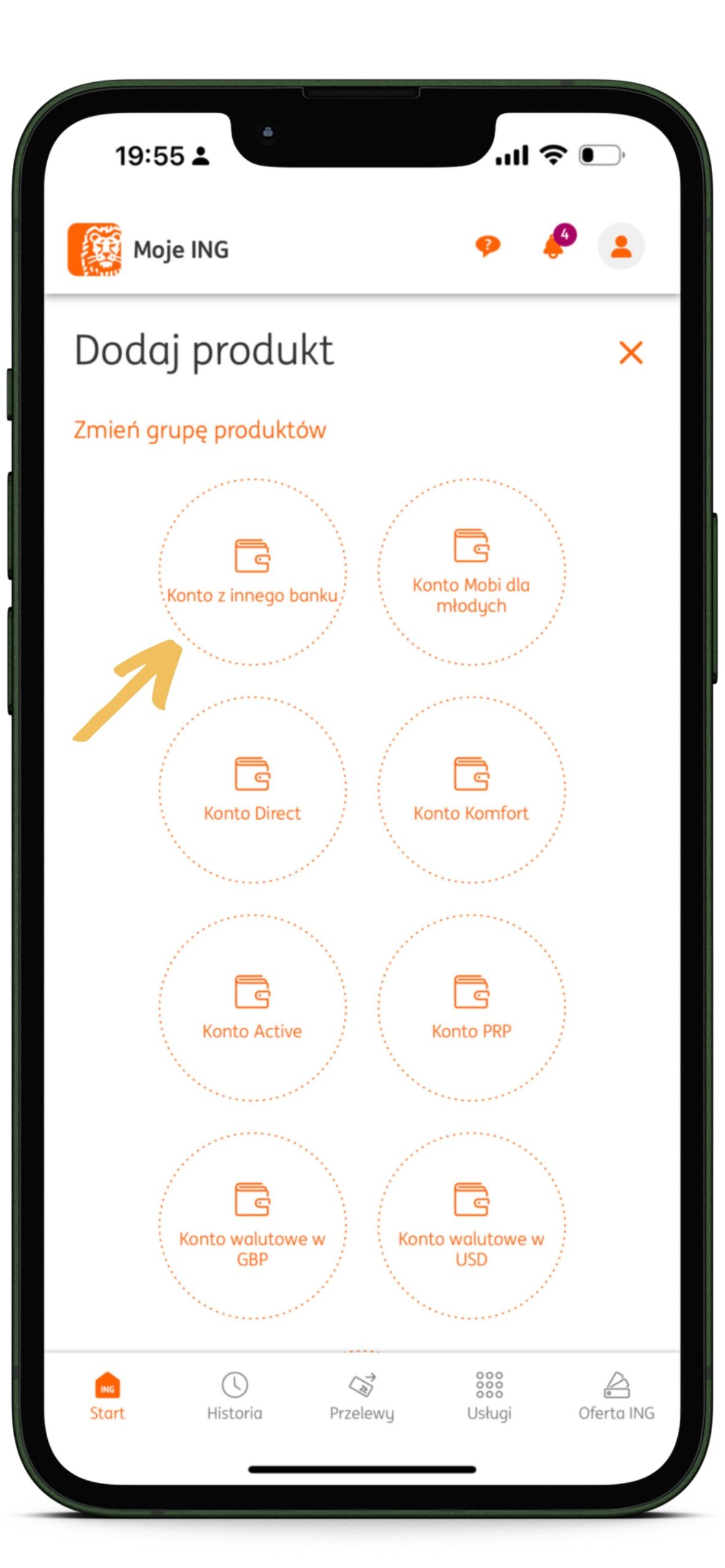

Open banking pozwala na wygodny dostęp do informacji o stanie finansów, saldach oraz historii transakcji przez jedną aplikację. Chodzi o tzw. agregację rachunków. Nie musisz logować się do kilku banków niezależnie od siebie. Możesz podpiąć nie tylko zwykły rachunek ROR, lecz także konta walutowe, oszczędnościowe lub firmowe, a nawet powiązane z konkretnymi produktami finansowymi (np. rachunek powiązany z kartą kredytową).

Dostęp do rachunków to możliwość robienia przelewów z jednego miejsca. Nie we wszystkich bankach, które wdrożyły open banking, znajdziesz jednak taką opcję (np. w PKO BP podepniesz tylko rachunki do podglądu).

Lista banków, których rachunki możesz widzieć z poziomu aplikacji lub serwisu, jest indywidualna dla każdej instytucji. Jako przykład można podać PKO BP współpracujący w tym zakresie z 11 innymi bankami, w tym: Alior Bankiem, BNP Paribas, ING Bankiem Śląskim, mBankiem, Pekao S.A oraz Bankiem Millennium.

Łatwiejsza weryfikacja zdolności kredytowej

Dostęp do otwartej bankowości to mniej dokumentów w trakcie ubiegania się o kredyt lub pożyczkę. Wnioskodawca nie musi przedkładać historii operacji z każdego banku osobno – bank samodzielnie pozyskuje dane z powiązanych instytucji. Podobnie działają zakupy ratalne lub płatności z odroczonym terminem – historia klienta ze wszystkich rachunków jest dostępna od razu w jednym miejscu.

Jeśli chcesz się ubiegać o np. kartę kredytową lub linię odnawialną w banku, możesz spiąć z rachunkiem konto, na które otrzymujesz wynagrodzenie. W ten sposób cała procedura przebiegnie szybciej.

Dostęp do spersonalizowanych ofert

Mając dostęp do informacji o twoich finansach oraz historii transakcji, bank przygotuje dla ciebie bardziej atrakcyjne oferty, uwzględniające twoją sytuację.

Jak korzystać z otwartej bankowości?

Obecnie z otwartej bankowości możesz korzystać zarówno w serwisie internetowym, jak i w aplikacji mobilnej. Dodanie rachunku z innego banku jest proste (zazwyczaj będzie to ikona „+” w zakładce „Podepnij konto” lub innej o podobnym brzmieniu).

Następnie musisz zaakceptować zgody i regulamin, które określają warunki przekazywania informacji między instytucjami. Połączenie rachunków nie oznacza, że banki zyskują dane do logowania w innej instytucji. Nadal zachowujesz wyłączność na dysponowanie hasłem i loginem.

Czy otwarta bankowość jest bezpieczna?

Jeśli na open banking patrzysz sceptycznie, uspokajamy. Dyrektywa PSD2 wprowadza szereg ograniczeń dotyczących dostępności do danych klienta. Przede wszystkim nie uzyskują ich podmioty TPP. Dodatkowo w większości transakcji niezbędne jest zastosowanie silnego uwierzytelniania (ang. Strong Customer Authentication). Polega ono na wykorzystaniu danych, do których masz dostęp wyłącznie ty jako klient banku, np. numeru PIN, tokena we wiadomości SMS czy odcisku palca.

Wszystkie banki podlegają też nadzorowi państwowemu i regularnie raportują do KNF wykonywanie swoich obowiązków z zakresu cyberbezpieczeństwa.

Nie oznacza to, że możesz zaniechać zachowania środków ostrożności podczas realizowania transakcji internetowych. Zdecydowanie unikaj ujawniania swoich danych dostępu do konta bankowego innym osobom. Oprócz tego zawsze sprawdzaj, czy dane wpisane do formularza przelewu pokrywają się z rzeczywistymi danymi odbiorcy.

Na czym polega open banking? Tło prawne

Zgodnie z jej założeniem do danych powiązanych z rachunkiem mają dostęp nie tylko bank, który go prowadzi, lecz także inne podmioty określone jako TPP (ang. Third Party Providers).

W praktyce są to przede wszystkim inne banki, jak również firmy, które uzyskały zgodę organu nadzoru[2] na świadczenie usług inicjowania płatności (ang. Payment Initiation Service) oraz potwierdzenia dostępności środków na rachunku płatniczym (ang. Confirmation of the Availability of Funds) jako Krajowe Instytucje Płatnicze (KIP). Fintechy ze statusem KIP to np. SkyCash Poland, mPay czy PayU.

FAQ

Poniżej znajdziesz odpowiedzi na podstawowe pytania dotyczące otwartej bankowości.

Open banking bazuje na otwartych interfejsach programistycznych (API), które pozwalają na łączenie ze sobą danych i usług pochodzących z różnych banków.

Usługę otwartej bankowości oferują m.in. Alior Bank, Bank Pekao S.A., Bank PKO BP, Bank Millennium i Santander Bank Polska. Usługa nie musi działać na zasadzie wzajemności – instytucja udostępniająca np. stan rachunku nie musi sama oferować podglądu.

Źródła wykorzystane do napisania tego artykułu, odwołania

- Dyrektywa Parlamentu Europejskiego i Rady nr 2015/2366 w sprawie usług płatniczych w ramach rynku wewnętrznego [https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX%3A02015L2366-20151223, dostęp 1.05.2023 r.].

- W Polsce organem nadzoru nad sektorem bankowym jest Komisja Nadzoru Finansowego.