Visa i Mastercard - na temat Organizacji słów kilka

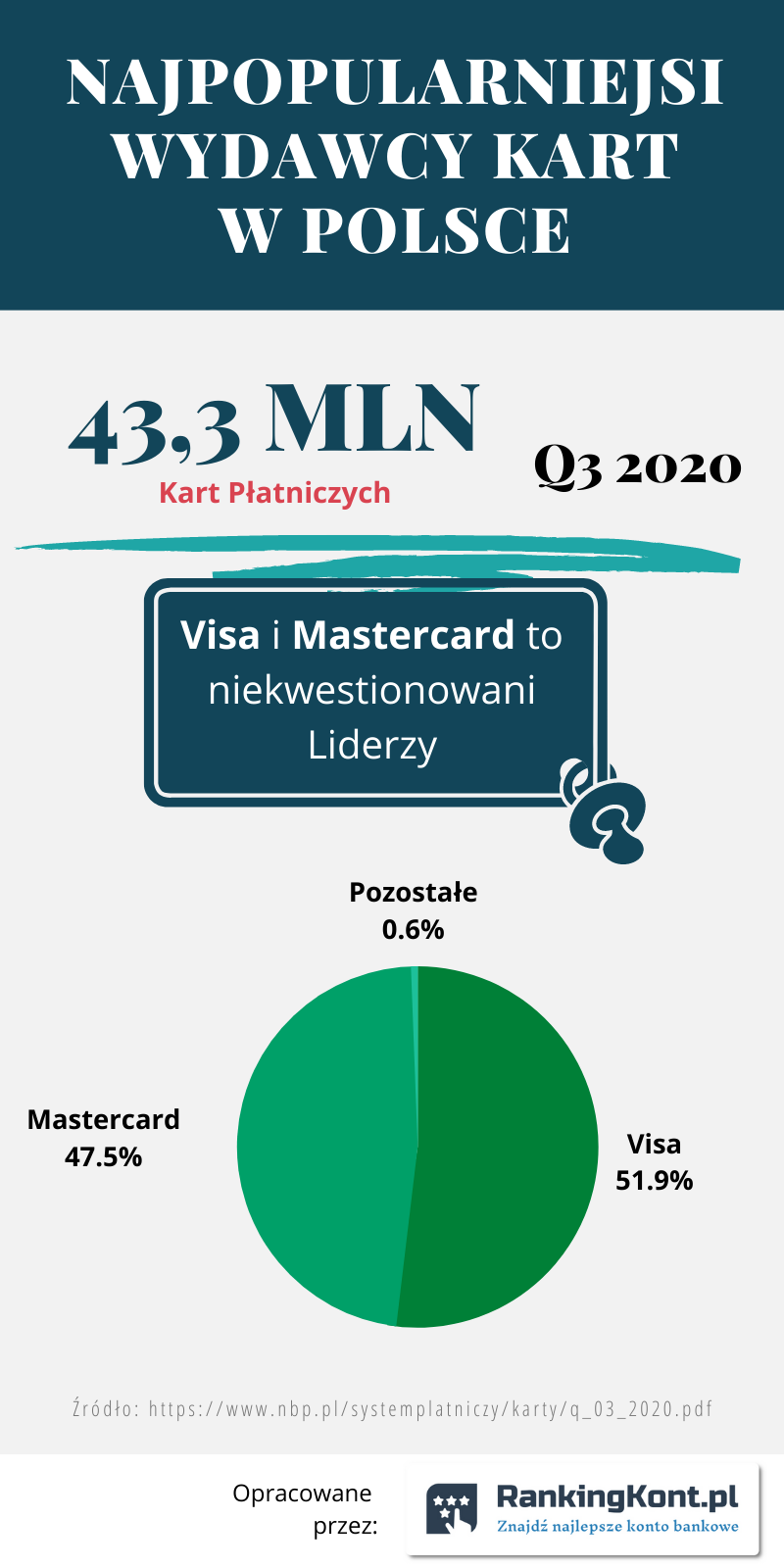

Visa i Mastercard, to przeważające na polskim rynku organizacje płatnicze. Według najnowszych danych NBP, przy ponad 43 000 000 kart w obiegu na koniec 3 kwartału 2020 roku, ponad 99% z nich było sygnowanych logiem Organizacji, o których będzie ten wpis.

Na wstępie, warto więc przyjrzeć bliżej Organizacjom, które tak mocno zdominowały nasz rynek.

Visa i Mastercard - na temat Organizacji słów kilka

Visa jest międzynarodową firmą, która dostarcza usługi w zakresie finansów, założoną w 1958. Jej siedziba mieści się w 30-kilku tysięcznym mieście Foster City, w stanie Kalifornia, w Stanach Zjednoczonych. Organizacja nie sprzedaje kart. Zamiast tego, dostarcza instytucjom finansowym produkty firmowane logo Visa, które później mogą służyć jako karty kredytowe, debetowe lub przedpłacone.

Tylko w 2014 roku Visa przeprocesowała ponad 100 miliardów transakcji, których wartość wyniosła łącznie 6,8 trylionów dolarów (trylion to liczba, która składa się z jedynki i osiemnastu zer).

Organizacja w skali globalnej zatrudnia ponad 20 000 pracowników, a w 2019 roku, jej zysk netto wyniósł 12,08 miliardów dolarów.

Informacja

Odwiedź oficjalną stronę Organizacji pod adresem: visa.com, żeby dowiedzieć się więcej na jej temat. U góry pokazane są dwie wersje logo: pierwsza, po lewej, prezentuje znak używany w latach 1992 - 2000; druga wersja, to znak używany obecnie (źródło: wiki Commons).

Mastercard - czym jest?

Mastercard jest firmą, która dostarcza usługi w zakresie finansów, i podobnie jak Visa, jej siedziba mieści się w Stanach Zjednoczonych. Centrala Mastercard, została ulokowana w małym miasteczku Purchase (co w wolnym tłumaczeniu mogłoby oznaczać "Zakup" - jednak to tylko zbieg okoliczności) w stanie Nowy Jork, liczącym mniej niż 10 00 mieszkańców (w tej samej lokalizacji, znajduje się siedziba innej znanej korporacji - PepsiCo).

Mastercard została założona w 1966 roku pod nazwą "Interbank", którą posługiwała się do 1969 roku, następnie znana jako "Master Charge" do roku 1979. Dzisiejszą nazwę wykorzystuje od końcówki lat 70 minionego wieku. Firma aktualnie zatrudnia blisko 19 000 pracowników, a jej przychód netto za rok 2019, wyniósł 8.12 miliarda dolarów.

Ewolucja logo Mastercard

Zobacz, jak zmieniało się logo Mastercard:

1 - pierwsze logo wykorzystywane w latach 1969-1979

2 - logo wykorzystywane w latach 1996 - 2006

3 - aktualna wersja logo (źródło: Wiki Commons)

Czym różni się karta Visa od Mastercard?

Jak mogłeś się przekonać na wstępie, dwie Organizacje, których produkty pokrywają ponad 99% rynku w Polsce, mają ze sobą wiele wspólnego - powstały w podobnym okresie (dzieli je kilka lat różnicy), posiadają podobną skalę zatrudnienia, a nawet ich siedziby mieszczą się w niewielkich miasteczkach, nieprzekraczających 50 000 mieszkańców.

Na tym jednak podobieństwa się nie kończą. Zarówno Visa, jak i Mastercard, oferują dostęp do podobnych usług. Choć obie marki posiadają własne nazewnictwo usług towarzyszących, dołączonych do karty, to ich oferta jest bardzo zbliżona.

Największe różnice w przypadku Karty Visa i Mastercard, wynikają z tytułu opłat, związanych z użytkowaniem tych kart. Jednak tutaj należy wziąć pod uwagę fakt, że wspomniane organizacje NIE zajmują się sprzedażą kart, tylko dostarczają je instytucjom finansowym. Opłaty za karty, będą więc zależeć od banku i rodzaju produktu (np. konta bankowego), do którego taka karta jest przypisana.

Visa a Mastercard - podobieństwa i różnice

W tej części przyjrzę się najważniejszym rozwiązaniom, oferowanym przez Karty Visa oraz Mastercard. W poniższej tabeli, znajdziesz porównanie kluczowych rozwiązań, do których dostęp uzyskają użytkownicy kart.

Visa

Mastercard

Podstawowe funkcje

Płatności mobilne

Bezpieczeństwo

Programy lojalnościowe

Elektroniczne portfele

Podstawowe funkcje

Karty płatnicze, których wydawcą jest zarówno Visa, jak i Mastercard, pozwalają na dokonywanie płatności bezgotówkowych, zbliżeniowych, wypłatę gotówki z bankomatu, dokonywanie wpłat we wpłatomacie oraz wypłaty w sklepie.

W tym przypadku, różnice praktycznie nie występują, poza nazewnictwem. System płatności zbliżeniowych dodany do kart Mastercard to popularny Paypass, podczas gdy karty Visa korzystają z systemu Paywave. W obu przypadkach, transakcji bez potwierdzenia kodem PIN, można dokonywać dla kwoty do 100 zł.

Płatności mobilne

Zarówno w przypadku kart Visa oraz Mastercard możemy dokonywać płatności mobilnych. Mogą w tym celu posłużyć systemy, takie jak: Google Pay, Apple Pay oraz płatności mobilne w aplikacji. Kartami Visa i Mastercard, zapłacimy również z wykorzystaniem wybranych modeli smartwachy.

Warto wiedzieć, że to czy będziemy mogli dokonać płatności telefonem i zegarkiem, nie jest zależne od organizacji - wydawców karty, tylko od banku i rodzaju konta, jakie w tym banku posiadamy.

O ile korzystając z większości telefonów, z powodzeniem dokonamy transakcji mobilnych, tak w przypadku smartwachy możliwości są bardziej ograniczone. Ważne więc, aby posiadać dostęp do urządzenia, z wykorzystaniem którego można dokonywać płatności tego rodzaju.

Bezpieczeństwo

W przypadku nieautoryzowanej transakcji, posiadacze kart obydwu tych marek, mogą skorzystać z procedury Chargeback, co przetłumaczymy jak: obciążenie zwrotne. W sytuacji, gdy klient z jakiegoś powodu, ale nie ze swojej winy, nie otrzymał towarów lub usług za które dokonał zapłaty, może wówczas zainicjować zwrot środków, kontaktując się z bankiem wydającym kartę.

Systemem bezpieczeństwa zwiększającym bezpieczeństwo płatności w internecie, jest 3-D Secure. To metoda autoryzacji transakcji, dokonanych bez fizycznego wykorzystania karty. Rozwiązanie jest wykorzystywane przez obie karty, ale stosują je także inni wydawcy jak np. American Express.

W Polsce takie potwierdzenie odbywa się zwykle z wykorzystaniem kodu SMS, choć ostatnio coraz bardziej popularne stają się inne sposoby zatwierdzenia, np. mobilna autoryzacja lub potwierdzenie w aplikacji mobilnej, za pośrednictwem powiadomienia PUSH.

Programy lojalnościowe

Wybierając ofertę Visa lub Mastercard, możesz wziąć udział w programie lojalnościowym oferowanym przez wydawcę karty. W zamian za transakcje dokonywane z wykorzystaniem takiej karty, otrzymujemy różne formy nagród. Program lojalnościowy Mastercard to: Mastercard Bezcenne Chwile. Z kolei w przypadku konkurencyjnego rozwiązania, nazwa to: Visa Oferty.

Ofercie programów lojalnościowych warto przyjrzeć się, jak chodzi o promocje bankowe. To właśnie w różnego rodzaju promocjach, jedną z nagród często bywa premia w programie lojalnościowym, stanowiąca równowartość XX zł.

Elektroniczne portfele

Bezpiecznym rozwiązaniem, które pozwala na dokonywanie płatności online są elektroniczne portfele - Masterpass (Mastercard) oraz Visa Checkout (Visa). Jedną z korzyści wiążących się z wykorzystaniem takich portfeli jest fakt, że nie musimy za każdym razem podawać danych naszej karty płatniczej. Informacje są przechowywane w bezpieczny sposób na serwerach Mastercard / Visa i możemy korzystać z nich wielokrotnie, w celu realizacji płatności.

Minusem tego rozwiązania jest fakt, że o ile zazwyczaj będziemy mogli skorzystać z niego w sklepach internetowych dużych sieci (jak empik.com, merlin.pl czy Multikino), tak wciąż nie są one tak dobrze dostępne, jak rozwiązania takie jak BLIK czy płatności mobilne Google Pay lub Apple Pay.

Przeczytaj też:

A co z płatnościami za granicą? Kilka słów o kosztach przewalutowania

Jeśli zastanawiasz się nad wyborem: Visa czy Mastercard, a przy tym jesteś osobą podróżującą za granicę, istotny może być dla Ciebie kurs wymiany walut. Które rozwiązanie jest bardziej opłacalne?

W tym przypadku nie ma jednoznacznej odpowiedzi. Wszystko to za sprawą opłat po stronie Banków - to one mogą mieć kluczowy wpływ na wartość transakcji za granicą dokonywanych kartą Mastercard oraz Visa.

Jeśli chcesz wiedzieć więcej na ten temat, zachęcam Cię do przeczytania artykułu: gdzie najlepiej wymienić walutę?

W tym miejscu przeprowadziłem szybki test, przyjmując uproszczone założenia:

- opłata banku jest zawsze taka sama na poziomie 1,5%

- do przekalkulowania kosztów transakcji użyłem kalkulatorów dostępnych na stronach Visa i Mastercard (kalkulator Visa, kalkulator Mastercard)

- wybrałem 3 popularne waluty: EUR, USD, GBP oraz 2 rzadziej wykorzystywane: TRY (Lira Turecka) oraz ISK (Korona Islandzka)

- przyjąłem, że transakcji dokonuję w podobnym czasie (zbliżony lub taki sam kurs)

- założyłem, że kwota do zapłacenia, to równowartość 500 zł. Kwota do zapłaty, jest kwotą dostępną po kursie NBP. Kursy, z których korzystałem są na tej stronie NBP (stan na 15 lutego 2020).

W tabeli poniżej są wyniki mojego eksperymentu. W kolejnych kolumnach, od lewej, znajdziesz: walutę transakcji, kwotę do zapłaty w walucie (równowartość 500 zł po kursie NBP), koszt transakcji po przewalutowaniu Visa oraz Mastercard.

Waluta

Kwota transakcji

Koszt - Visa

Koszt - Mastercard

EUR

GBP

USD

ISK

TRY

Wyniki testu nie stanowią dla mnie dużego zaskoczenia - koszty przewalutowania w obydwu przypadkach, są do siebie bardzo podobne. Większe różnice występują w przypadku mniej powszechnie wykorzystywanych walut, jak Korona Islandzka.

Sugeruję jednak nie kierować się tylko kosztami po stronie Organizacji. Na potrzeby testu przyjąłem, że opłata po stronie banku zawsze wynosi 1,5%. Tymczasem wysokość prowizji może być różna, w zależności od instytucji oraz wybranego konta. To właśnie może mieć kluczowy wpływ na finalne koszty transakcji.

W kontekście wymiany walut jest jedno rozwiązanie, o jakim należy widzieć - jest nim usługa wielowalutowa. Dzięki niej unikniesz kosztów przewalutowania, ponieważ rozliczenie transakcji odbywa się bezpośrednio w walucie, w jakiej posiadasz rachunek. Wybierając się za granicę, warto aktywować taką usługę w banku, w którym posiadasz swoje konto.

Visa czy Mastercard - którą kartę wybrać? Podpowiadam, na co zwrócić uwagę

Którą kartę lepiej wybrać - Visa czy Mastercard? Nie ma jednoznacznej odpowiedzi na to pytanie. Obie karty posiadają wiele cech wspólnych, podobny udział w rynku i w rzeczywistości korzystanie z rozwiązań oferowanych przez te dwie Organizacje wiele się nie różni.

Kluczowym aspektem pozostaje więc wybór odpowiedniego konta. To Bank, nie organizacja - wydawca karty, decyduje o wysokości opłat za kartę płatniczą, możliwości ich uniknięcia, jak również wielu innych cechach karty, jak choćby wysokość prowizji od przewalutowania transakcji. Sytuacja nie jest tak prosta jak mogłoby się wydawać, bo nawet jeśli jedna karta posiada lepsze kursy, to w praktyce bardziej opłacalne może okazać się... dokonywanie płatności kartą innego Wydawcy. Może tak się zdarzyć w sytuacji, gdy jeden bank narzuca wyższą opłatę za przewalutowanie transakcji.

A co z usługami dodatkowymi, dołączonymi do karty? Banki posiadają własne programy rabatowe, ubezpieczenia assistance czy unikalne usługi dołączone do karty płatniczej (np. bezpłatna pomoc w sprawach związanych z bezpieczeństwem). Tutaj znów kluczowa jest informacja, że dostęp do tego typu rozwiązań, jest zależny od banku.

Dokonując wyboru karty, polecam więc w pierwszej kolejności patrzeć na cechy konta, które oferuje bank, a dopiero później uwzględnić atrybuty karty obrandowanej znaczkiem Visa lub Mastercard. Produkty obu tych organizacji są do siebie bardzo podobne, a rozwiązania które oferują - choć różnią się z nazwy - w rzeczywistości są mocno zbliżone.

Sam zdecyduj, które rozwiązanie będzie dla Ciebie najbardziej korzystne.