Roczna rzeczywista stopa oprocentowania (RRSO) została zdefiniowana w art. 5 pkt 12 Ustawy o kredycie konsumenckim[1]. Oznacza całkowity koszt kredytu ponoszony przez konsumenta, wyrażony jako wartość procentowa całkowitej kwoty kredytu w stosunku rocznym. Znajomość RRSO pozwala ocenić atrakcyjność kredytu i podjąć decyzję o zaciągnięciu zobowiązania.

Co wchodzi w skład całkowitego kosztu kredytu?

Roczna rzeczywista stopa oprocentowania odnosi się do całkowitych kosztów kredytu rozumianych jako suma wszystkich kosztów, jakie konsument jest zobowiązany ponieść w związku z zawarciem umowy o kredyt. W jej skład wchodzą:

- odsetki;

- opłaty;

- prowizje;

- podatki;

- marże;

- koszty usług dodatkowych.

Usługami dodatkowymi zwykle będą ubezpieczenia (np. na życie, od utraty pracy lub niskiego wkładu własnego), jeżeli są one niezbędne do uzyskania kredytu w ogóle albo otrzymania go na oferowanych warunkach.

Do RRSO nie wlicza się kosztów notarialnych związanych z udzieleniem kredytu (np. taksa za sporządzenie umowy sprzedaży mieszkania w formie aktu notarialnego). Jako ciekawostkę warto wskazać, że RRSO nie obejmuje też odsetek za opóźnienie w spłacie zobowiązania, które może naliczyć kredytodawca.

O wysokości RRSO decyduje również czas spłaty zobowiązania. Im okres kredytowania będzie dłuższy, tym roczna rzeczywista stopa oprocentowania stanie się niższa i odwrotnie. Krótszy okres obowiązywania umowy przełoży się na wyższe RRSO. Dlatego kredyty hipoteczne będą miały zwykle niższy wskaźnik niż pożyczki chwilówki.

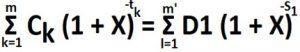

Jak oblicza się RRSO?

Poszczególne symbole oznaczają:

- X – rzeczywista stopa oprocentowania;

- m – numer kolejny ostatniej wypłaty raty kredytu;

- k – numer kolejnej wypłaty;

- Ck – kwota wypłaty k;

- tk – okres, wyrażony w latach lub ich ułamkach, między dniem pierwszej wypłaty a każdą kolejną;

- m’ – numer kolejny ostatniej spłaty lub wnoszonych opłat;

- l – numer kolejny spłaty lub wnoszonych opłat;

- D1 – kwota spłaty lub wnoszonych opłat;

- S1 – okres, wyrażony w latach lub ich ułamkach, między dniem pierwszej wypłaty a dniem każdej spłaty albo wniesienia opłat.

Samo równanie to jednak nie wszystko. Załącznik do ustawy zawiera również kilkanaście założeń podstawowych i dodatkowych, których spełnienie warunkuje prawidłowość obliczeń.

RRSO nie trzeba wyliczać samodzielnie. W sieci znajduje się wiele kalkulatorów, które wymagają podania jedynie podstawowych danych i obliczają RRSO automatycznie.

Na czym polega zerowe RRSO?

Część instytucji finansowych oferuje pożyczki z zerową RRSO. W praktyce oznacza to, że konsument będzie musiał spłacić dokładnie tyle pieniędzy, ile otrzymał.

Należy jednak przeanalizować warunki finansowania, ponieważ kredytodawca nadal będzie uprawniony do np. naliczenia odsetek za zwłokę w płatnościach. Pożyczki bezkosztowe mogą być też adresowane wyłącznie dla nowych klientów i obejmować niewielkie kwoty. Często są dostępne w ograniczonym okresie.

Czy RRSO wystarcza, aby ocenić atrakcyjność kredytu?

Firmy pożyczkowe są zobowiązane do podawania RRSO w każdej ofercie kredytu oraz pożyczki skierowanej do konsumenta z wykorzystaniem przykładu reprezentatywnego. Roczna rzeczywista stopa oprocentowania rzeczywiście pozwala na szybką ocenę finansowania, ale pod warunkiem, że wszystkie oferty są udzielane na taki sam okres i z taką samą wysokością oraz systemem spłaty rat.

Nawet niewielkie różnice w wysokości rat lub długości spłaty zobowiązania w znaczący sposób wpływają na RRSO. Dlatego przed podpisaniem umowy należy dokładnie zapoznać się ze wszystkimi parametrami finansowania. Tym, co często wprowadzania konsumentów w błąd, są raty równe oraz malejące. W pierwszym przypadku RRSO będzie niższe, choć sumaryczny koszt zobowiązania jest wyższy niż w przypadku rat malejących.

RRSO jest wartościowym narzędziem, które pomaga ocenić opłacalność finansowania. Nie należy się jednak do niego ograniczać i zawsze warto przeanalizować wszystkie warunki udzielenia kredytu.

Źródła wykorzystane do utworzenia tej definicji, odwołania: